準確定申告とは?必要な人や申告方法、注意点を相続に強い税理士がわかりやすく解説!

準確定申告とは、相続人が死亡した人の代わりに行う確定申告のことです。

相続人全員で手続きを行う必要があるほか、確定申告と対象の期間や申告期限などが異なる点にも注意しなければなりません。

本記事では、準確定申告が必要な人・不要な人をはじめ、申告方法を詳しく解説します。

申告書の書き方も簡単に解説しているので、ぜひ参考にしてください。

| <この記事の監修者> 吉本 貴幸(よしもと たかゆき) 税理士法人吉本事務所 代表社員 税理士・行政書士 大学卒業後、1998年に現在の税理士法人の前身である個人税理士事務所に入所。2021年10月より現職。法人、個人事業のクライアントや相続税、贈与税の申告に関わる一方、税理士法人関連会社の社会保険労務士事務所、行政書士事務所、保険代理店のマネージメントにも携わる。経営に関する総合的な知識のもと、税務申告のみならず、事業運営・起業・法人設立のアドバイスも得意とする。税理士法人関連7サイトの総編集長・監修者として、最新の税務情報発信に務めている。 |

準確定申告とは

準確定申告とは、確定申告の対象者が死亡した場合に相続人が代わりに行う確定申告を指します。

1月1日から死亡した日までの所得と税額を計算し、申告・納税が必要です。

準確定申告の期限は、確定申告の対象者が死亡したことを知った日の翌日から4か月以内と定められています。

確定申告との違い

準確定申告と確定申告の違いは対象の所得や申告期限だけでなく、申告先の税務署も異なる点に注意しましょう。

| 違い | 準確定申告 | 確定申告 |

| 対象の所得 | 1月1日から死亡した日までの所得 | 1月1日から12月31日までの所得 |

| 申告期限 | 死亡したことを知った日の翌日から4か月以内 | 翌年の2月16日~3月15日 |

| 申告する人 | 相続人 | 本人 |

| 申告先 | 死亡した人の住所を管轄する税務署 | 本人の住所を管轄する税務署 |

準確定申告が必要な人は、次章で解説します。

準確定申告が必要な人

準確定申告が必要な人は、死亡した人が以下に該当する場合です。

| ・事業所得または不動産所得がある人 ・2,000万円を超える給与を受け取っている人 ・2か所以上から給与を受け取っている人 ・給与所得と退職所得以外に20万円を超える所得がある人 ・400万円を超える公的年金を受け取っている人 ・生命保険や損害保険の満期保険金等を受け取った人 ・土地や建物を売却した人 ・源泉徴収口座以外で株式を売却した人 |

必要かどうか判断が難しい場合は、税理士に相談するとよいでしょう。

準確定申告が不要な人

上記に該当しなければ、準確定申告は不要です。

給与所得者の多く(1か所から給与を受け取っている人)は事業所で年末調整を受けるため、準確定申告は必要ありません。

ただし、不要な人でも準確定申告を行えば、還付金として納めすぎた所得税が返ってくる場合もあるため、以下に該当する場合は準確定申告をすべきと言えます。

| ・事業所で年末調整を受けていない人(年の途中で退社・死亡した場合) ・医療費控除をはじめとする所得控除を受ける人 |

【重要】準確定申告は4か月以内が期限

準確定申告は、確定申告の対象者が死亡したことを知った日の翌日から4か月以内が期限です。

たとえば、確定申告の対象者が5月10日に死亡した場合は9月10日までに、1月1日から5月10日までの所得を対象に、準確定申告を行う必要があります。

また、1月1日から確定申告の期限(3月15日)までの間に確定申告を行わず死亡した場合は、昨年分(1月1日から12月31日まで)と本年分(1月1日から死亡した日まで)をまとめて4か月以内に行わなければなりません。

たとえば、2月10日に死亡した場合は6月10日までに、昨年分(1月1日から12月31日まで)と本年分(1月1日から2月10日まで)の準確定申告を行う義務があるということです。

準確定申告の方法・必要書類

準確定申告は、申告書に提出書類を添えて死亡した人の住所を管轄する税務署で手続きを行います。

具体的な流れは、以下の通りです。

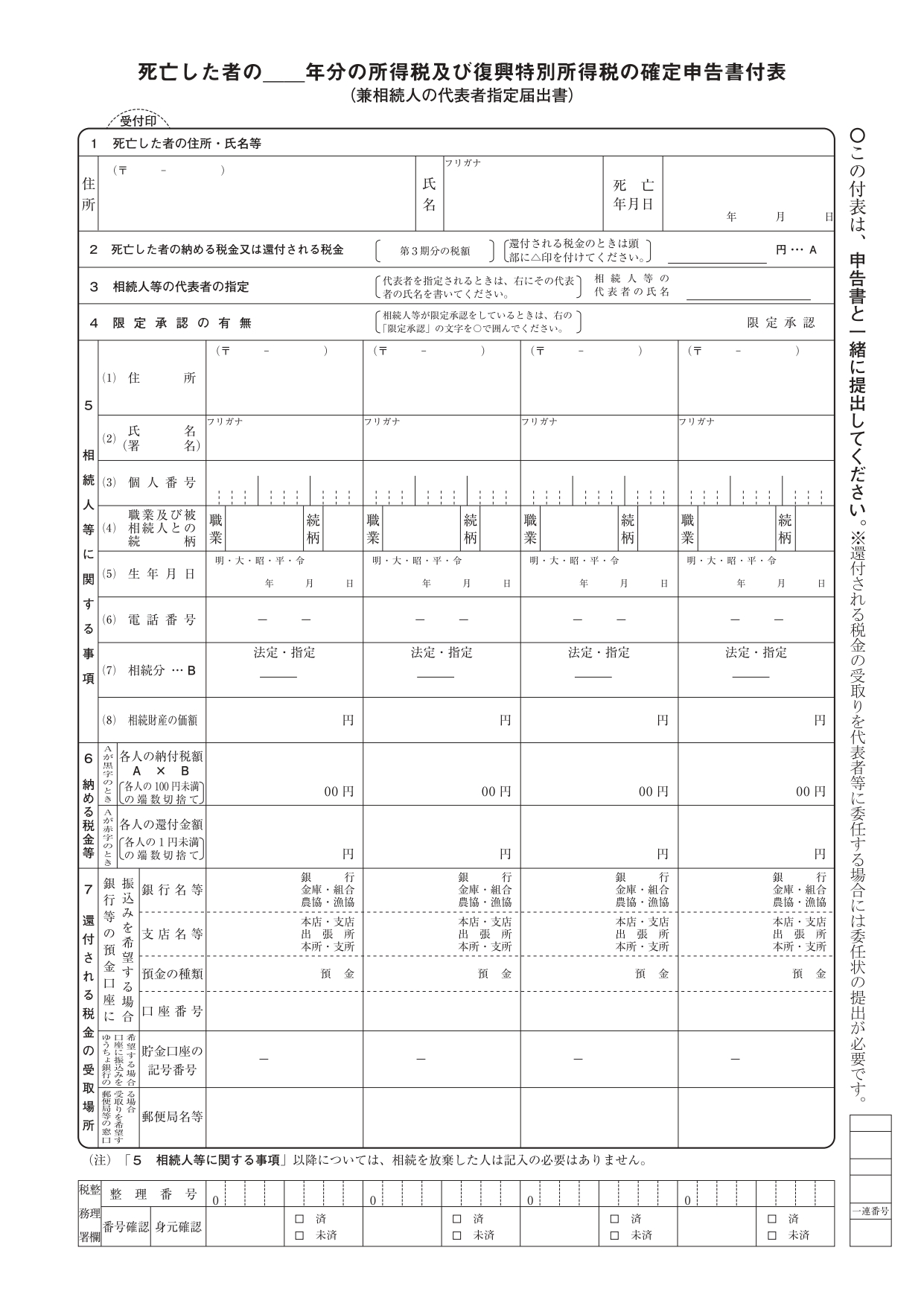

| 1.必要書類を揃える | 準確定申告の書式はないため、通常の申告書を使用します。 準確定申告の必要書類は、以下の通りです。 ・申告書※ ・死亡した人の源泉徴収票 ・死亡した人の控除証明書 ・所得税及び復興特別所得税の確定申告書付表(相続人が2人以上いる場合)※ ・死亡した人の医療費の領収書 ・委任状(相続人の代表者が還付金を受け取る場合)※ ※印の書類は、税務署の窓口または以下の国税庁のホームページからも入手できます。 ▼国税庁 申告書第一表・第二表(令和5年分以降用) 所得税及び復興特別所得税の確定申告書付表 委任状(準確定申告書用) |

| 2.相続人全員に連絡する | 相続人が2人以上いる場合は、相続人全員で署名するまたは各相続人が別々に申告を行う必要があります。 同じ内容を申告するため、相続人全員で署名するほうが手間は省けるでしょう。 |

| 3.準確定申告書を作成する | 申告書、確定申告書付表、委任状を作成します。 書き方は、次章で解説します。 |

| 4.税務署に提出する | 申告書が完成したら税務署に提出しましょう。 提出方法は、税務署の窓口に持参するほか、郵送、電子申告(e-Tax)があります。 なお、本人確認書類の提示または写しの添付が必要です。 |

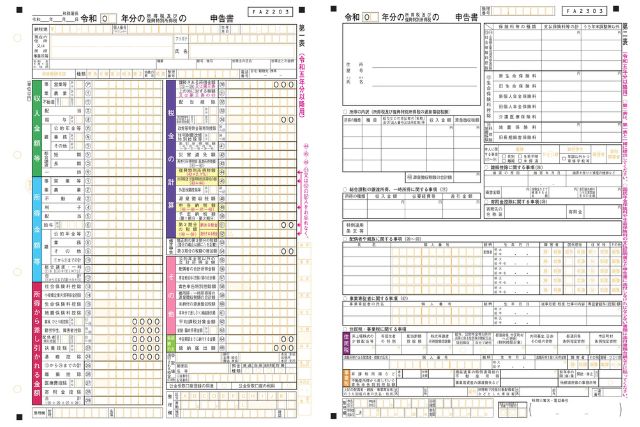

準確定申告書の書き方(令和5年分以降)

参考:国税庁

先述の通り準確定申告の書式はないため、通常の申告書を使用します。

令和4年分から申告書A・Bが申告書Bに一本化され、令和5年分以降は上記の様式(申告書第一表・第二表)に変更されました。

なお、相続人が1人の場合と2人以上の場合では、申告書の書き方がやや異なります。

| 相続人が1人の場合 | 1.住所と氏名の欄を2段に分け、「被相続人〇〇」「相続人〇〇」の形式で記入する 2.被相続人の氏名上部に死亡年月日を記入する 3.申告書の上部(余白)に相続人の氏名とマイナンバーを記載する |

| 相続人が2人以上の場合 | 1.住所と氏名の欄に「被相続人〇〇」の形式で記入する 2.確定申告書付表に相続人全員の情報を記入する |

金額や税額の計算等の詳しい書き方は、国税庁の手引きを参考にするのがおすすめです。

国税庁:令和5年分所得税及び復興特別所得税の確定申告の手引き

準確定申告を行う際の注意点

この章では、準確定申告の注意点を解説します。

相続人全員で手続きを行う

相続人が2人以上いる場合は、相続人全員で手続きを行いましょう。

また、申告書に確定申告書付表の添付も必要です。

引用:国税庁

所得控除を漏れなく活用する

所得控除は準確定申告でも受けられるため、漏れなく活用するとよいでしょう。

なお、死亡した日までに支払った金額が対象です。

| ・医療費控除 ・社会保険料控除 ・生命保険料控除 ・地震保険料控除 など |

還付金は相続税の対象になる

準確定申告により受け取った還付金は、被相続人の財産と考えられるため、相続税の対象になります。

還付加算金は相続人の雑所得に該当するため、相続税の対象にはなりません。

Q&A:準確定申告に関するよくある質問

最後に、準確定申告に関するよくある質問にお答えします。

準確定申告は誰がやるもの?

準確定申告は、相続人全員で行うものです。

相続人が2人以上いる場合は、各相続人が別々に申告を行うこともできますが、相続人全員で署名するほうが手間は省けるでしょう。

準確定申告をしないとどうなるの?

準確定申告を行う義務があるにもかかわらず、しなかった場合は無申告課税と延滞税が課されます。

余計な税金を支払うことになるため、必ず死亡したことを知った日の翌日から4か月以内に手続きを行いましょう。

準確定申告の税理士費用はいくら?

準確定申告の税理士費用は所得の種類によって変動する場合が多く、2~8万円前後が相場と言えます。

相続税申告も必要なケースでは、申告料に加算報酬として含まれる場合もあるため、事前に税理士事務所へ確認しましょう。

不安な場合は税理士法人吉本事務所へご相談を

準確定申告はご自身でも行えますが、不安な場合は税理士法人吉本事務所へご相談ください。

当事務所には相続専門の税理士が在籍しており、相続税申告をはじめとするさまざまな相続手続きをお受けしています。

準確定申告は期限が死亡したことを知った日の翌日から4か月以内と短いため、遅れないよう申告の準備を進める必要があります。

無料でお見積もりを承っておりますので、準確定申告はもちろん、相続税に関するお困りごとがございましたらぜひ当事務所までお気軽にご相談ください。

当事務所の相続に関する業務の詳細はこちらから

お見積り・ご相談フォームへのお問い合わせはこちらから

まとめ

準確定申告とは、相続人が死亡した人の代わりに行う確定申告のことで、1月1日から死亡した日までの所得と税額を計算し、申告・納税を行います。

なお、準確定申告が必要な人は、以下に該当する人です。

| ・事業所得または不動産所得がある人 ・2,000万円を超える給与を受け取っている人 ・2か所以上から給与を受け取っている人 ・給与所得と退職所得以外に20万円を超える所得がある人 ・400万円を超える公的年金を受け取っている人 ・生命保険や損害保険の満期保険金等を受け取った人 ・土地や建物を売却した人 ・源泉徴収口座以外で株式を売却した人 |

死亡したことを知った日の翌日から4か月以内に、必要書類を揃えて死亡した人の住所を管轄する税務署で手続きを行いましょう。